价值投资实盘周记20240330-高息股阐发优异, 该随从如故该隔离?

本周无走动

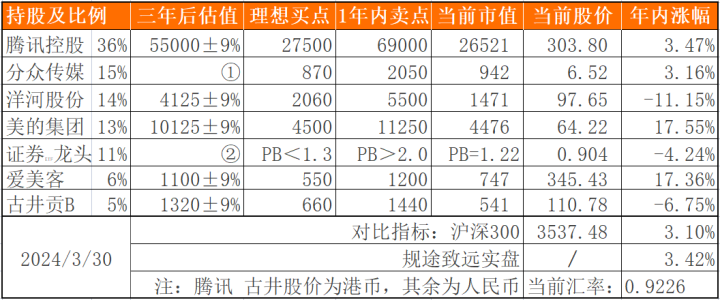

现在握仓

下表除“面前股价”和百分比除外,其他科目单元为东说念主民币亿元。

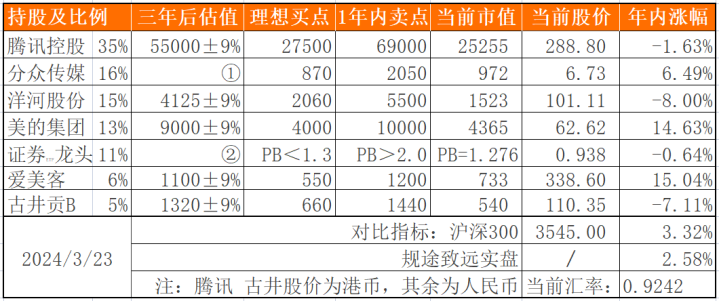

上期数据

注:①禁受席勒市盈率估值的企业,不算三年后估值;

②对指数基金禁受历史市净率想到买点卖点,不估值;

③握股比例=握股市值/账户总值。在无走动气象下,该比例可能因每只个股股价波动幅度不同,而发生小幅变化;

④仓位加总可能为99%或101%,原因是握股比例为四舍五入数据,举例10%代表内容仓位在9.50%~10.49%之间。

收益率

本周沪深300指数下落0.21%

我的实盘净值飞腾0.82%

2024年内沪深300指数+3.10%

我的实盘净值+3.42%

注①:我的实盘年度收益率,按基金净值法收益率和资金加权收益率孰低取值,均不含新股、新债收益。

注②:沪深300指数收益未包含因素股现款分成,年化收益率数据略有低估。

遑急事项

本周依然处于财报季,可谓是几家甘愿几家愁。

1、爱好意思客举行2023年度事迹讲明会

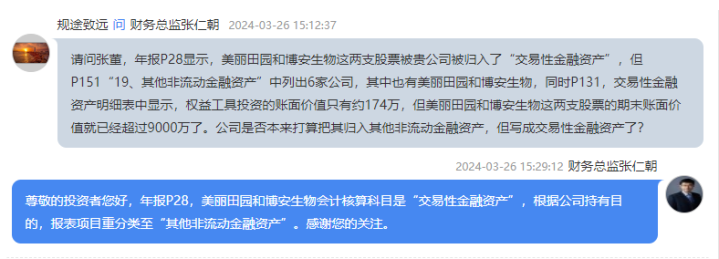

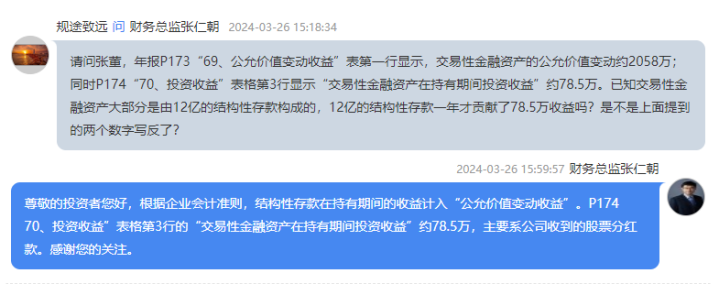

本周二,爱好意思客在网上举办2023年度事迹讲明会,我带着中的两个小问题,也去请问了一下公司高管——财务总监张仁朝先生。

其实我原来莫得贪图在公开样貌问这两个问题,只不外给公司董秘办打电话磋议时,被陈诉需要将问题转交财务东说念主员,我灵机一动,公司财务方面最利害的不等于张总嘛,何不趁此契机径直请问呢。于是就有了底下两段对话。

问题1对于两支股票的归类,张总的解答和我的意会是一样的。

问题2,如张总所说,走动性金融金钱(如:结构性进款)产生的利息收益应该记载在“公允价值变动收益”中。感谢张总耐性解惑,我依然把《企业司帐准则第22号——金融用具证据和计量》下载好了,一会再谋划、巩固一放学习效果。

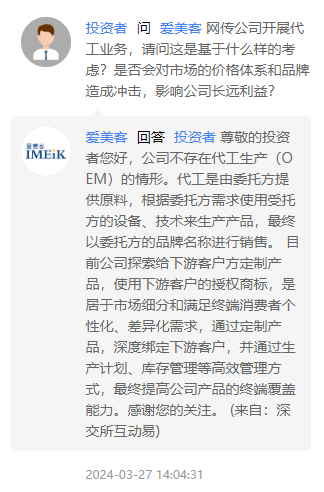

问题3,“请问石董,现在卑劣医好意思机构有筹谋连锁化+采购一体化趋势,并压缩上游厂家的利润空间,请问贵公司现在是否有面向卑劣连锁机构的定制化家具?公司贪图如何应酬这种趋势以保证昔时的利润率?”

发问的初志,如故基于之前文中提到的这点担忧。然而由于时辰不够,爱好意思客总司理石毅峰先生莫得来得及回话,事迹讲明会就放胆了。

不外从第二天公司对另一个相似问题的回话来看,现在是有定制家具的,仅仅不知说念领域和利润率如何样,后头找契机再陆续请问吧。

2、好意思的集团发布2023年年报

本周三晚,好意思的集团发布2023年年报,我周四运转边看边写,周五中午完成并发布了。

正如有位一又友所说,对于这种依然上市十几年,家底都快被宏大投资者翻烂了的明星公司来说,真实没什么好分析的,网上已有的不雅点依然裕如全面了。

对于这一类公司,固然写不出什么新款式新内容来,但也不妨碍咱们把他四肢念谋划和学习的对象,网上现成的尊府越多越全,咱们谋划和学习的难度就越低。沉着的事迹固然莫得太多惊喜,却也有可能让公司在鸦雀无声间成为市集的骄子——好意思的集团的股价,此次就搭上了“高息股”的顺风车,以17.55%的涨幅,成为我握有的企业中,年头于今涨得最佳的。

之前在某问答平台上,有一又友邀请我回话一个对于“高息股”选股战略的问题。我想了一下,如故打消了。毕竟我买中的几支“高息股”,在购买之初,莫得一支是奔着分成去的,是以就不要乱回话逗留东说念主家收获了。固然分成不错作为判断一家公司利润质地高的凭据之一,通过集合其他数据,梗概率不错推导出“这是一家好公司”。但咱们选择投资一家公司,除了“好公司”,还要有“好价钱”。

其实投履历程中,问道优配一家公司好不好,比较容易判断。有几年投资训诫的一又友,基本上都能说出几家以致十几家好公司的名字,而况这些好公司基本上都是群众公认的。然而对于“好价钱”,群众就会有不对了。是以,投资的难点如故在“好价钱”的判断上,也等于估值。

按照我个东说念主不熟悉的意会,统共的估值体系,都是以昔时的解放现款流为基础,而解放现款流是一个朦胧的办法,莫得一个模范公式不错用来准确想到统共公司的解放现款流,对其数值的估算,如故要以企业筹谋为基础,以投资者对企业的正确意会为基础。有些公司咱们看不懂,没办法预计昔时3年以致更久的筹谋情况,当然没办法估值。由于这个原因,错过很多涨幅巨大的行业和公司,太平时了。

按照我个东说念主不熟悉的意会,“高息股”战略无非是从“好公司”中选择之前分成高但股价低的公司,以握有收息为方针,方针是让每年的分成收益率跑赢银行的定存利率。但这个战略的问题是,如果咱们不了解公司的筹谋模式,不了解公司所处行业的竞争步地,这个战略很难永恒诞生。

如果昔时行业竞争加重,公司赚不到那么多钱了如何办?公司被淘汰了如何办?公司之前流动性好,分成没问题,但昔时某一刻,公司赚来的钱酿成了一些很难变现的金钱,无法分成了如何办?以股息率高下估量公司价值高下的“估值”体系,是不是已而就垮塌了?

比如2023年“赚了”100多亿,但取消分成的某闻明房企。试想,董事长指着一派片瘠土和一座座烂尾楼跟推进说,本年赚的钱都在这了。你如若推进,你是啥表情?

巴菲特执掌的伯克希尔哈撒韦公司,只在1967年分过一次现款红利,亦然惟一的一次。永恒来看股息率≈0,如果按照“高息股”战略选股的话,这家公司细目是要被排畏缩的。但巴菲特之是以不分成,仅仅因为钱放在公司由他去投资,收益率比分给推进们要高得多。

通常是不分成,某闻明房企和伯克希尔哈撒韦能一样吗?

是以,我作念投资,从来没接头过什么“高息股”战略,我想的唯独两个问题:“这是不是一家好公司?”、“现在的价钱和三年后可能的最低估值比较,有若干低廉可占?”

而回话这两个问题的前提,等于要了解公司的筹谋模式和竞争上风,每个行业都不一样,每家公司都不一样,莫得一刀切的模范,莫得放之四海齐准的“战略”。

莫得谁天生就了解行业,了解公司,咱们能作念的,等于在我方的智商圈边际纵容试探,争取每天向上少量点,这就裕如了。

激烈声明

本文仅作为我的投资记载,文中提到的任何操作或看法,均可能充满我的偏见和失实。文中提到的任何个股或基金,都有可能价值归零。

请坚握零丁念念考,万万不能依赖我的判断或行为作出营业有商酌。你的钱只可由你我方致密,切记切记。